美股有杠杆吗 风口上的荣昌生物,市场的过度焦虑还是理性分歧?

发布日期:2024-08-07 22:53 点击次数:195

低迷的环境中,创新药行业往往会出现一些出人意料的故事。

以荣昌生物为例,该公司近期成为市场的焦点。

一方面,公司经营业绩符合预期。在今日的投资者电话会议上,荣昌生物透露,销售势头良好,符合公司的预期,此外,公司保持了一定规模的现金储备,并且银行授信额度充足,不存在资金流动性风险。

然而,另一方面,市场对荣昌生物的焦虑情绪似乎过度。7月8日和9日,公司股价经历了显著波动,背后是部分投资者对公司前景的担忧。

波动源于市场疑虑公司主打产品泰它西普能否如期实现其海外市场价值,在一些未经证实的专利问题等因素的影响下,市场对公司的评估出现了分歧。

那么,荣昌生物的真实情况如何呢?

/ 01 /高预期的泰它西普

一直以来,市场对泰它西普拥有较高的预期。核心在于,泰它西普是自免市场的潜力超新星。

大家知道,因为患者规模大、用药周期长等诸多因素,自免市场蕴藏着巨大机遇。

当下,自免市场的潜力,仍在持续释放。逻辑是,大部分自免疾病尚无有效治疗手段,而存在有效治疗手段的疾病,又面临覆盖面有限、复发和耐药性等诸多难题。

随着医学界对自身免疫疾病了解的深入,高精准、新机制药物不断推出,这一领域正不断上演“长江后浪推前浪”的故事。

而泰它西普,正是“后浪”中的佼佼者。

1)平衡安全性和疗效的分子

作为双靶向融合蛋白,泰它西普能够同时靶向BLyS(B细胞刺激因子)和APRIL(增殖诱导配体),BLyS和APRIL是B细胞的关键调控因子。

作为人体免疫系统的重要成员,B细胞的异常活化对自身免疫疾病的发生、发展起着推波助澜的作用,明确的机制使其备受关注。

美元技术分析

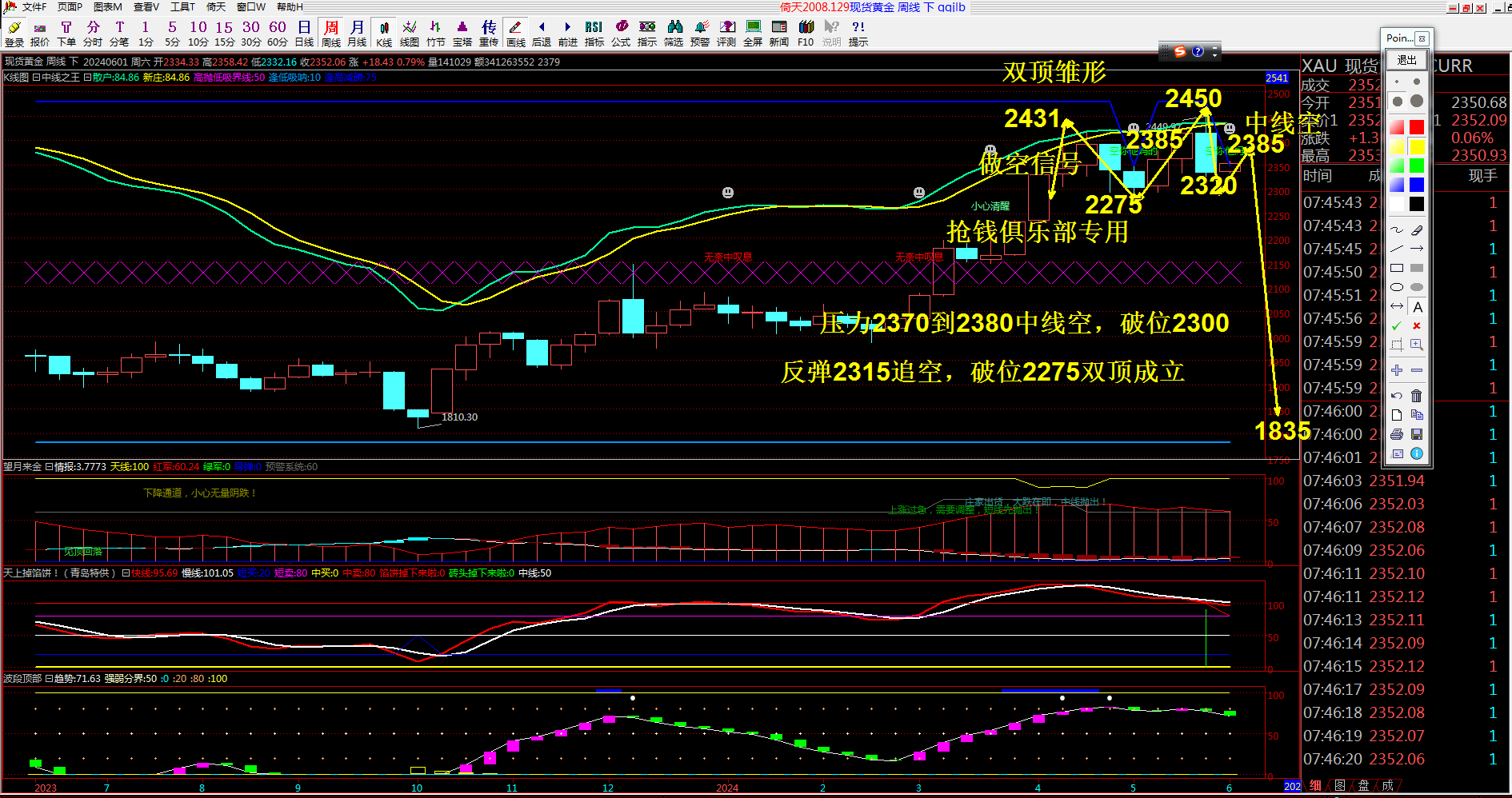

黄金技术分析

支撑:2370--2340压力:2405-----2435

B细胞异常诱发的多种自免疾病,包括系统性红斑狼疮、IgA肾病、干燥综合征、重症肌无力等疾病,因此泰它西普潜力巨大。

当然,看似简单的机制背后,实际存在诸多讲究。

泰它西普的核心成分是Blys和April受体TACI的胞外片段,如何达到更好的稳定性、更长的半衰期?荣昌生物的策略是将来自人类IgG1的Fc片段作为泰它西普的成份之一,以有效提高药物分子在体内的稳定性和半衰期。

为了保证TACI有较好的生物学活性,荣昌生物对对TACI片段进行了优化截取,保留大部分TACI胞外区的分子序列,因而对于BLyS和APRIL及其同源/异源三聚体具有天然的高度亲和力,保证了治疗效果。

与此同时,TACI、IgG1的免疫原性也是问题。对此,泰它西普通过技术平台,采用接近全人源的TACI和全人源化的IgG1 Fc设计,有效降低泰它西普潜在的免疫原性,从而提高产品安全性。

得益于这些构思,泰它西普分子最终取得了安全性和有效性的平衡。目前荣昌生物加速推进的临床探索,也让其价值逐渐浮出水面。

2)系统性红斑狼疮(SLE)药物市场大有可为

在红斑狼疮治疗市场中,泰它西普凭借其显著的疗效和良好的安全性在全球范围内展现出竞争力。

具体来看,在疗效方面,第52周时SRI-4应答率在泰它西普治疗组达到82.6%,而安慰剂组为38.1%。所有敏感性分析结果均显示,泰它西普组的SRI-4应答率明显高于安慰剂组。

如图所示,在已上市的生物制剂中,泰它西普的临床数据表现最为优异。

在安全性方面,泰它西普的临床试验中大多数不良事件为轻度或中度,与安慰剂组相似,这为药物的长期使用提供了安全保障。

在临床端,泰它西普同样备受认可。

国家皮肤病与免疫疾病临床医学研究中心主任委员、北京协和医院风湿免疫科主任曾小峰教授表示,泰它西普开启了系统性红斑狼疮治疗的“双靶时代”,将为无数饱受复发困扰的患者带来显著的临床获益,切实改善患者预后,提升他们的生活质量。

北京协和医院前内科学系主任张奉春教授则认为,泰它西普不仅在疗效上取得了令人鼓舞的结果,在安全性方面的表现也同样出色,有希望引领我国乃至全球系统性红斑狼疮领域的治疗实践。

专家、患者的认可,也在泰它西普的销量层面得到了体现。2023年,其销量超过78万支,同比增长59.37%。

这让泰它西普在全球SLE治疗领域备受期待。目前,泰它西普治疗SLE的美国临床,已进入3期阶段。确证的临床优势,进度的领先,使得泰它西普在海外看点十足。

一方面,SLE患者群体庞大。根据海通国际研究报告,全球红斑狼疮患者总数约为780万,仅美国就有超过30万患者。

另一方面,现有治疗方法还远远不能满足治疗需求。目前,糖皮质激素是SLE治疗的基础用药,但以激素为基础的传统疗法存在反应率不足、复发风险高、副作用明显等问题。

而生物制剂的使用,在标准治疗基础上能显著提高患者的完全和部分缓解率,降低疾病活动度、复发率,并减少激素用量。

因此,整体市场前景看好。2023年,葛兰素史克的贝利尤单抗销售额达到13.49亿英镑,其在财报表示,红斑狼疮适应症的需求仍在强劲增长。

而阿伏利尤单抗,在第二个完整商业化年度(2023年)的销售额,也达到了2.8亿美元。

总体来看,展现出更积极数据的泰它西普,无疑在海外市场拥有更高的增长预期。

至于市场竞争的担忧,可能是多余的。因为SLE的研发难度较大,过去60年仅有3款创新生物药获批上市,泰它西普的竞争格局预计将长期保持良好状态。

3)重症肌无力(MG)市场的进击

除了红斑狼疮,在重症肌无力市场,泰它西普也在加速推进。

泰它西普治疗重症肌无力患者的2期临床数据显示出极为优异的疗效。一方面,治疗起效迅速且效果显著,第12周时QMG评分平均降低9.5分,在第24周,泰它西普240 mg组的QMG评分平均降低9.6分。在临床上,QMG评分降低3分即视为有效应答,降低5分则视为显著应答。

另一方面,泰它西普的疗效覆盖面广。在第24周,240 mg组患者获得QMG临床意义应答(评分下降3分及以上)的累积百分比达到100%,获得QMG显著应答(评分下降5分及以上)的累积百分比为86.7%。相比之下,近2年出现的其他重磅生物药物,QMG应答率仅为63%(评分下降3分及以上)。

正是基于这些优异的临床数据,泰它西普已获得美国FDA的孤儿药认定和快速通道资格,目前在中国和美国正在进行的3期临床试验也在积极开展。

如果最终的临床结果积极,泰它西普在重症肌无力市场的潜力将非常巨大。艾加莫德仅凭借针对MG的适应症,上市两年后,到2023年的销售额就达到了12亿美元。泰它西普的机会可见一斑。

4)干燥综合征(pSS)崭露头角

泰它西普的特点在于,其有望在多个领域成为FIC。干燥综合征就是其中之一。

干燥综合征的临床表现多样,从轻度症状如干眼症、口干症及腮腺肿大等典型干燥症状,到可能涉及多器官系统的严重全身性症状,包括关节炎、关节痛、肌痛、肺部疾病、消化道疾病、神经疾病及淋巴瘤。目前,尚未有针对该适应症的生物制剂获批上市。

泰它西普有望成为该治疗领域的领先药物。一方面,其在美国的3期临床试验已经获批,进度处于行业领先地位;另一方面,其临床数据优于当前唯一的生物制剂竞品VAY736。

2期临床试验数据显示,经安慰剂调整的最小二乘法分析,泰它西普160mg组在第24周的ESSDAI评分较基线变化值为-4.3,而VAY736的相应变化值为-1.92。

据中泰证券的研究报告预测,全球干燥综合征患者发病人数在2025年将达到409.28万人。显然,在这一领域,泰它西普的市场潜力非常巨大。

5)更多领域正在突围

上述适应症只是泰它西普潜力的冰山一角,目前其正在探索的适应症总共达到8个,且都显示出进度和疗效上的优势。

例如,在类风湿性关节炎(RA)适应症方面,泰它西普的临床预期正在加速实现。2023年11月15日,公司在美国风湿病学会(ACR)年会上公布了泰它西普治疗RA的3期临床试验结果。数据显示,在24周时,与安慰剂组相比,泰它西普组的ACR20应答率达到60%,较安慰剂组的26.9%有显著提高,最终数值实际上与药物修美乐(59%)相媲美。

在视神经脊髓炎谱系疾病领域,全球已有四款创新生物药上市,包括针对补体系统的C5靶向药、针对B细胞的CD19单抗伊布利珠单抗、IL6R单抗萨特利珠单抗。泰它西普目前处于国内3期临床阶段,以其机制创新和进度位于行业第一梯队。

在备受关注的IgA肾病领域,泰它西普同样是一个有潜力的竞争者。2期临床数据显示,240mg泰它西普,每周一次,共计24周的治疗,可以使IgA肾病患者的平均尿蛋白定量下降49%,这一下降比例在目前在研药物中属于领先水平。

展望未来,泰它西普的适应症有望继续扩展。

虽然泰它西普的首个专利预期2028年6月到期,但泰它西普有一系列的专利,有的已授权,有的正在申报过程中。因此,评价泰它西普的专利保护期不能用第一个专利的到期时间作为标准。

更为重要的是,创新药关键的知识产权不仅是专利,更包括药品试验数据保护(RDP)。比如最早实行RDP制度的美国,其规定自生物创新药上市日起,12年内FDA不得批准仿制药的上市申请。

因此,专利问题并不是影响泰它西普价值的关键。简单来说,在海外欧美等发达国家市场,即便仿制药企熬的过泰它西普的专利,但也躲不过RDP。就目前而言,泰它西普所面临的任务,是逐步将这些预期转化为现实。

/ 02 /符合预期的经营与市场的过度焦虑

当然,因为目前处于财报发布前的信息真空期,加上低迷的市场,投资者对荣昌生物有所焦虑也不奇怪。但就目前来看,在经营层面,荣昌生物的表现是符合预期的。

在今日的电话会议上,荣昌生物表示,公司的资金储备仍然足够。

根据公司透露,目前账上还有相当数量的现金储备,并且公司还有充足的银行授信;另外,公司还有新的银行合作在启动。充分考虑公司明年和后年的财务规划,公司整体安全边际较高。

与此同时,公司的商业化进展顺利,虽然半年报尚未披露,但公司表示目前的营收符合预期。

未来,荣昌生物的商业化有望进入快车道:

第一,目前公司的商业化团队效率在大幅提升;

第二,市场准入难度在降低;

第三,医生、患者的教育都已经非常充分。

换句话说,公司此前资源的积累,将会在未来持续变现。在这一背景下,市场对于荣昌生物资金的焦虑,可能是过度的。

至于市场关注的BD落地问题,是既要、还要的问题。一方面,企业需要寻找合适的合作伙伴,以最大化分子药物的价值;另一方面,企业也要争取获得足够高的权益,以确保企业价值的最大化。

因此,在预期与落地之间,需要公司不断去沟通与谈判。目前,公司仍在积极争取BD项目的达成。

荣昌生物是否真如二级市场预期中那么悲观,可能要让子弹再飞一会。