杠杆证券公司 向头部投行进击:国联证券整合民生证券倒计时 券业并购想象空间再打开

发布日期:2024-09-05 22:29 点击次数:200

炒股就看金麒麟分析师研报杠杆证券公司,权威,专业,及时,全面,助您挖掘潜力主题机会!

继5月14日国联证券公告拟发行A股股份购买民生证券100%股权后,8月8日晚间,国联证券再度发布《国联证券股份有限公司发行股份购买资产并募集配套资金暨关联交易报告书(草案)》(以下简称《草案》)。

在受访人士看来,这意味着国联证券收购民生证券指日可待,后续只需两步走:根据国资审批程序进展情况召开股东大会审议,等待证监会与交易所相关审批。

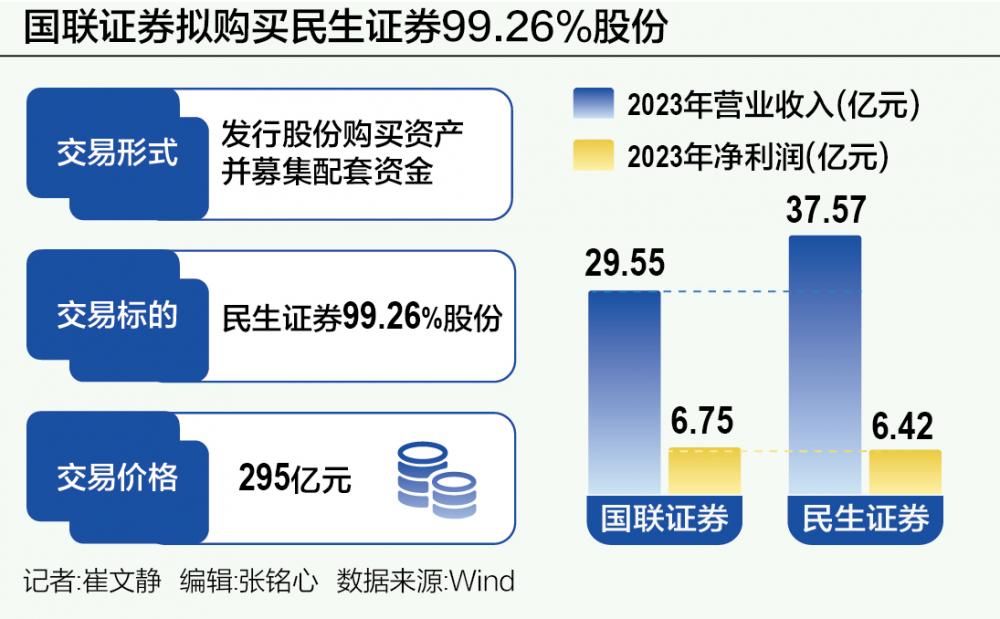

与5月预案相比,此番《草案》所涉变化主要有二:一方面,泛海控股因股权质押等情况退出交易,这将使得交易完成后国联证券所持民生证券股权下降0.74%至99.26%,交易价格也由297亿元下调至295亿元。另一方面,民生证券对部分股权进行回购及无偿回收,并同步减资。

值得注意的是,坐标江苏无锡的国联证券素有“小中信”之称,成为一家收购投行见长的券商是其多年以来的追求,此前其欲收购国金证券未能成行。投行排名位列前十并且不属于头部券商的,目前仅有民生证券、国金证券两家,这使得民生证券成为国联证券并购的最佳之选。

与此同时,一流投资银行取得明显进展,是新“国九条”提出的2035年资本市场目标之一,并购重组被视为最为高效方式。不过,由于国联证券、民生证券合并属于腰部券商携手,以其2023年数据计算,合并后营业收入、净利润位于行业30名左右,距离一流投行存在较大差距。

在受访人士看来,一流投行打造还需头部券商强强联手,例如“中金公司+银河证券”“中信证券+中信建投”“国泰君安+海通证券”,是目前市场关注度最高的头部券商或有的合并路径。

8月8日晚间,国联证券发布《草案》,将其对民生证券的收购推向新阶段。根据《草案》,国联证券拟发行A股股份购买国联集团等45名主体合计持有的民生证券99.26%股份,交易价格共计295亿元。

与此前5月发布的预案相比,最大变化在于泛海控股退出交易,这使得交易主体减少1家,股份减少0.74%,交易金额下降约2亿元。

不过,该调整影响微乎其微。国联证券表示:方案调整对标的公司生产经营不构成实质性影响,包括不影响标的资产及业务完整性等;交易完成后,国联证券将持有民生证券99.26%股份,仍旧可以控制标的公司。

除泛海控股退出交易外,《草案》还有另一变化:民生证券按照《员工股权激励计划》规定,回购及无偿回收因员工离职、退休等情况退出的相关股份,并进行了减资处理,其他交易对方持有的参与本次重组的民生证券股份的数量不变,对应的比例相应调整。

实际上,自去年国联集团通过竞拍成功拿下民生证券股份起,国联证券收购民生证券即成为市场关注焦点。对于国联证券而言,民生证券几乎可谓最佳收购选择。

美联储会议纪要显示,一些官员强调,让高利率继续抑制需求需要保持耐心,而另一些官员则指出,如果通胀保持高位或进一步上升,利率“可能需要上调”。多名官员表示,美联储需要随时准备应对意外的疲软,还有几名官员表示,需求进一步下降可能推高失业率,而不仅仅是减少职位空缺。

2019年,原中信证券老将葛小波及数名中层主力加盟国联证券,使得坐落于江苏无锡的地方券商国联证券迎来“小中信”之称,市场关注度随之大增。效仿中信证券模式,一方面搭建强势投行团队,另一方面通过券业并购快速扩大规模,被不少业内人士视为国联证券的发展新路径。

葛小波出任国联证券总裁的第二年,国联证券曾官宣意图收购国金证券,后因种种原因未能成行。国金证券营业收入位于券业20名开外,其最大业务优势在于投行;投行恰为国联证券的弱势所在与计划发力重点。

错失国金证券以后,再寻一家投行业务见长的中小券商,自然成为国联证券的新目标。与国金证券类似,同样以投行业务见长的民生证券,成为最为理想的选择。

2023年以来,伴随新上市企业数量的锐减,券商投行IPO业绩普遍大幅缩水。在此期间,投行IPO排名整体显著提升并且保荐家数较多的券商仅有民生证券、国金证券两家,二者可谓投行逆境中的“黑马”。

从今年1~6月数据来看,民生证券、国金证券同样脱颖而出。其中,民生证券排名稳步提升,其2021年位居行业第12名,2022年上升到第10名,2023年升至第6名,今年上半年再度提升至第4名。

对于旨在收购强势投行券商的国联证券而言,民生证券几乎成为不二之选。

根据Wind数据,近三年以来,国联证券投行排名位列行业第28名至第30名之间,民生证券则排在第7名至第12名。这意味着,国联证券一旦成功收购民生证券,其投行排名将立刻显著提升,大概率将稳居行业前十。

以2023年数据为例,国联证券收购民生证券后,投行收入将合计达25.89亿元,位列券业第七,排在其前面的券商均为传统强势头部券商,包括中信证券、中信建投、中金公司、国泰君安、海通证券和华泰证券。

不过,投行业务进入行业前十,并不代表二者合并后即能成为综合实力强劲的头部券商。同样以2023年数据计算,国联证券与民生证券合并后营业收入将达67.12亿元,排在行业第25名;净利润13.17亿元,位列券业第23名。

“国联证券与民生证券合并,为国联证券投行业务的快速提高打开想象空间,但距离头部券商仍然存在不小差距。”受访人士告诉记者,“与此同时,从过往实践来看,部分证券公司通过并购重组补足了业务短板,实现了1+1>2的效果。此番国联证券收购民生证券后,如果能够实现业务高效协同,多年努力后存在跻身头部券商的可能。”

除了国联证券收购民生证券,还有多家券商并购正在推进中。其中最受关注的为“浙商证券+国都证券”“西部证券+国融证券”。

7月16日,证监会正式受理国都证券变更股东申请事项。浙商证券计划通过非公开协议转让、产权交易所挂牌转让的方式受让重庆信托等8位国都证券股东合计持有的国都证券34.25%股权,股权转让完成后,浙商证券将成为国都证券第一大股东。

6月21日,西部证券发布公告称,正在筹划以支付现金方式收购国融证券股份有限公司控股权事项,具体收购股份比例以最终签订的股份转让协议为准。

与此同时,平安集团亦按照监管要求,限期解决同时控制平安证券、方正证券问题。

多家券商并购同步推进之下,是监管对于券业并购的重视与鼓励。

2023年10月底中央金融工作会议提出打造一流投资银行;2023年11月初,证监会发声支持头部券商通过并购重组等方式做优做强,券商并购重组即掀起一波热议。今年4月12日发布的新“国九条”更是将“一流投资银行和投资机构建设取得明显进展”列为2035年资本市场目标之一。自此,市场对于券商并购重组的遐想再次步入高潮。

不过,在受访人士看来,要想实现打造一流投资银行的目标,当前正在推进的券商并购均难达要求。一流投资银行的打造还需头部券商的强强联合。“中金公司+银河证券”“中信证券+中信建投”“国泰君安+海通证券”,市场关注度最高,去年10月底以来曾多次因合并猜想而引发股价大涨。

其中,中金公司与银河证券似乎走得更近。2022年7月,中金公司投行一把手王晟出任银河证券总裁一职,与时任董事长陈亮(金麒麟分析师)搭档掌舵银河证券。数月后,陈亮加盟中金公司,出任中金公司董事长,王晟也随后升任银河证券董事长一职。

中金公司与银河证券优势业务形成互补,中金公司的强势业务投行恰为银河证券薄弱之处,银河证券传统优势经纪业务也是中金公司短板所在。由银河证券董事长转任中金公司董事长的陈亮,则具备颇为丰富的经纪业务管理经验。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:江钰涵 杠杆证券公司